Paskolų tipai įsiskolinusiems

Paskolų refinansavimas įsiskolinusiems

Paskolų refinansavimas – sparčiai populiarėjanti finansinė paslauga, reiškianti turimų įsiskolinimų padengimą nauja paskola, kuriai yra taikomos naujos sąlygos (žinoma, dažniausiai – palankesnės, priešingu atveju derėtų įvertinti sprendimo pasinaudoti refinansavimo galimybe racionalumą): kita palūkanų norma, kito dydžio mėnesinės įmokos ir pan. Tiesa, refinansavimas neturėtų būti suprantamas kaip papildoma paskola tiesiogine to žodžio prasme. Tai –„įrankis“, leidžiantis pertvarkyti turimus finansinius įsipareigojimus taip, jog naujos paskolos neprireiktų ir, svarbiausia, nesugebant laiku grąžinti įmokų, nekiltų didesnių problemų, pavyzdžiui, akistatos su antstoliais ir pan.

Refinansavimo paskolos turintiems skolų, o, idealu – norintiems užbėgti už akių jų atsiradimui yra naudingos dėl žemiau išvardintų priežasčių.

- Gali būti sumažinamos mokamų paskolų įmokas. Refinansavimo paskolos įmokų norma yra apskaičiuojama, remiantis dabartine situacija kreditų rinkoje bei individualia kiekvieno asmens situacija. Tad, pavyzdžiui, jei asmens, norinčio pasinaudoti refinansavimo galimybe, atlyginimas, lyginant su anksčiau pasiimtų paskolų paraiškos vertinimu, išaugo, jo kredito istorija, laikui bėgant, „pašvarėjo“ ir pan., o gal tiesiog palūkanos visoje rinkoje „nusirito“ žemyn, naujos paskolos sutartis gali būti tikrai palankesnė.

- Gali reikšti mažesnę mėnesinę įmoką.

- Gali leisti pratęsti paskolos grąžinimo terminą.

- Gali suteikti galimybę papildomai pasiskolinti. Nors, kaip minėjome, refinansavimo paskola nėra tiesiogiai pervedama į kliento banko sąskaitą (ja padengiami įsiskolinimai kitiems kreditoriams), tačiau kartu su šia finansine paslauga gali būti prieinama ir galimybė papildomai pasiskolinti. Aišku, galimos papildomos paskolos „lubos“ ir apskritai galimybė šia paslauga pasinaudoti priklauso nuo individualios situacijos.

Beje, šiek tiek pasukus galvą, galima maksimaliai išnaudoti visą refinansavimo naudą. Pavyzdžiui, įsivaizduokite, jog jūs, jau kiekvieną mėnesį mokėdamas/mokėdama 100 € paskolos įmoką, susidūrėte su poreikiu pasiskolinti dar kelis šimtus eurų. Paskolos internetu turintiems skolų – „slidus“ reikalas, tad atsakymas iš kreditorių, tikėtina, gali būti neigiamas. Tačiau, pasirašius refinansavimo sutartį, galima ne tik sumažinti mėnesinės įmokos dydį (prailginant paskolos gražinimo laikotarpį), bet ir pasinaudoti kitomis kreditoriaus siūlomomis, sutartyje numatytomis galimybėmis. Šiuo atveju – paskolos mokėjimo atidėjimu mėnesiui ar porai. Taigi, papildomos paskolos poreikį padengia tai, jog vieną ar porą mėnesių nereikės mokėti įmokos, o vėliau ji bus mažesnė nei įprastai.

Taigi, susipažinus su aukščiau pateikta informacija, akivaizdu, jog refinansavimas turintiems skolų – lankstumu išsiskirianti finansinė paslauga, kuri, priklausomai nuo individualiu atveju siūlomų refinansavimo sąlygų, dažnu atveju gali būti ne tik bene racionaliausiu sprendimu šioje situacijoje, bet irs sąmoningai siekiant įsiskolinimų išvengti.

Konsolidavimo paskolos

Kita finansinė paslauga, turinti panašumų su refinansavimu – konsolidavimo paskola. Tai – procesas, kai klientui yra suteikiama tokio dydžio paskola, kurios pakanka turimų skolų padengimui, taip apjungiant visas mokamas įmokas į vieną ir gerokai palengvinant šio proceso administravimą. Žinoma, konsolidavimo paskola, lyginant atskirai mokamų paskolų įmokų, dažniausiai yra ekonomiškai geresnis sprendimas.

Paskola su vekseliu

Tai – dar vienas variantas, norintiems gauti paskolą, tačiau jau turintiems ankstesnę, nebaigtą išmokėti paskolą. Paskolos vekselis – neginčijama kredito gražinimo sutartis tarp paskolos teikėjo ir gavėjo, surašomas keliais egzemplioriais ant Lietuvos banko platinamų blankų ar tiesiog laisva forma. Skolinti pagal vekselį gali tiek juridiniai, tiek fiziniai asmenys ir būtent pastarieji tokią praktiką propaguoja bene dažniausiai. Jei, pasinaudoję frazę „skolinu su vekseliu“, skelbimų portaluose paieškotumėte šią paslaugą teikiančių asmenų, tikėtina, atrastumėte ne vieną pasiūlymą. Tiesa, prieš pasirašant bet kokį dokumentą ir paimant paskolą su vekseliu, rekomenduojame pasidomėkite šiuo paskolos tipu (plačiau apie paskolos su vekseliu) ir, žinoma, atidžiai perskaityti patį vekselio tekstą.

Paskolos turintiems skolų (antstoliams – ne išimtis) – tikslas, kurį padėti pasiekti gali būtent paskolos su vekseliu. Pirmiausia – dėl to, jog paskolos vekselio išieškojimui teikiama pirmenybė prieš kitas paskolos formas ir paskolos negražinimo atveju nereikia kreiptis į teismą – išieškojimas iš karto perduodamas antstoliams. Vadinasi, tai suteikia skolinantiems asmenims daugiau garantijų ir saugumo dėl laiku sugrąžintos skolos. Negana to, privatūs žmonės, kurie, kaip minėjome, dažniausiai ir siūlo paskolas su vekseliu, netikrina skolininko kredito istorijos (o ir neturi tam galimybės) ir, tiesą sakant, pastariesiems dažniausiai nėra įdomu jo anksčiau turimos skolos. O tai „atveria duris“ jau įsiskolinusiems asmenims papildomai pasiskolinti. Tik, žinoma, primename, visada būtina įvertinti savo galimybes tinkamai vykdyti naujus finansinius įsipareigojimus.

Paskolos su užstatu

Turimų įsiskolinimų faktas – įspėjamasis signalas kreditoriui, jog pastarajam ir su naujų įsipareigojimų vykdymu gali kilti problemų. Galimas sprendimas – paskolos su užstatu (nekilnojamuoju turtu, automobiliu, rečiau – tokiais mažesnės vertės daiktais, kaip juvelyriniai dirbiniai, buitinė technika ir pan.) galimybė, tarnaujanti kaip garantas dėl pinigų grąžinimo. Paskolos su užstatu – alternatyva, įprastai taikoma, kalbant apie didesnes pinigų sumas

Privalumai ir trūkumai, imant paskolą jau įsiskolinus

Privalumai

Galimybė patenkinti turimus poreikius. Kaip liaudies išmintis byloja, kur trumpa, ten ir plyšta. Tad, nepriklausomai nuo to, jog pečius ir taip slegia skolos, gali „nutikti gyvenimas“ (aplankyti ligos, sugesti būtini buitinės technikos prietaisai ir pan.) ir, norint patenkinti iškilusius poreikius, yra reikalingi papildomi pinigai. Pastarųjų šaltiniu, nesant kitų alternatyvų, dažnai būtent ir tampa paskolos.

Galimybė išvengti didesnių problemų, kylančių netinkamai vykdomais finansiniais įsipareigojimais. Kai darosi aišku, jog, artėjant paskolos įmokos dienai, nepavyks „sukrapštyti“ reikiamos pinigų sumos, o, nesumokėjus, pavyzdžiui, už komunalinius kelis mėnesius, kyla riziką, jog netrukus į duris pasibels antstoliai, racionaliausiai išeitimi gali tapti paskola (kalbant apie pirmą pavyzdį – refinansavimas). Žinoma, būtina iš karto pradėti galvoti, kokiu būdu gauti papildomų pinigų, kurių prireiks grąžinant naują paskolą. Paskolų „kranelis“ greitai „užsisuka“, o ir praktika, kai viena skola dengia kitą, nėra rekomenduojama.

Trūkumai

Dar didesnė finansinė našta. Jei nepavyko tinkamai vykdyti turimų finansinių įsipareigojimų, svarbu suprasti, jog nauja paskola – papildoma finansinė našta, su kuria norint susidoroti, teks įdėti dar daugiau pastangų.

Mažesnis paslaugos teikėjų pasirinkimas. Jei statistiniai (tai yra – visus atsakingo skolinimosi principus atitinkantys) paskolos gavėjai gali rinktis iš plataus kreditorių rato, tai, kalbant apie įsiskolinusius asmenis ir kitus, „probleminius“ klientus (bedarbius, dirbančius užsienyje, dirbančius su individualia veikla ir pan.), jiems finansines paslaugas siūlo gerokai mažiau finansinių paslaugų teikėjų. O tai, esant mažesniam pasirinkimui, gali reikšti ir mažiau palankias paskolos sąlygas.

Sudėtingesnis paskolos gavimo procesas. Terminas „greitos paskolos įsiskolinusiems“ šiek tiek prasilenkia su realybe. Jei įprastos greitosios paskolos yra išduodamos vos kelių klavišų spustelėjimu, tai, kalbant apie paskolas įsiskolinusiems, viskas yra šiek tiek sudėtingiau: pradedant ilgiau trunkančia paskolinti galinčių kreditorių paieška ir baigiant papildomų dokumentų pateikimo reikalavimu.

Reikalavimai ir sąlygos, norint gauti paskolą su įsiskolinimu

Kiekvienas kreditorius, jungiantis „žalią šviesą“ klientams su jau esamais įsipareigojimais, turi nustatęs reikalavimus, kuriuos paskolos gavėjui privalu atitikti. Atliekant asmens mokumo įvertinimą ir tarytum „užsimerkiant“ prieš skolos buvimo faktą, didelis dėmesys yra skiriamas asmens gaunamų pajamų ir turimų įsipareigojimų santykiai: įsipareigojimai kreditoriui, skaičiuojant nuo norimos gauti paskolos įmoka, neturi viršyti 40 proc. gaunamų pajamų. Žinoma, kalbant apie jau aptartus paskolų tipus, pavyzdžiui, paskolą su užstatu ar paskolą su vekseliu, kai paskolos grąžinimo garantija yra užsitikrinama kitais būdais, dažnai jokių papildomų reikalavimų ir nėra.

Natūralu, jog, kuo didesnės pastoviai gaunamos pajamos, tuo didesnė galima gauti paskolą net ir jau turint įsiskolinimų. Tokiu atveju gali būti vertinami ne tik darbo užmokestis pagal darbo sutartį, bet ir įvairūs alternatyvūs pajamų šaltiniai:

- pajamos, gautos dirbant su individualios veiklos pažyma;

- pajamos, gautos dirbant su verslo liudijimu;

- pajamos, gautos iš nuosavybės teise priklausančio NT nuomos;

- pajamos, gaunamos iš investicinės veiklos;

- užsienio valstybėse gaunamos pajamos;

- pajamos, gaunamos pagal sutartį ir kita.

Žinoma, atkreipiame dėmesį, jog pajamų šaltiniai, kurie gali būti priimami, vertinant paskolą norinčio gauti asmens mokumą, priklauso nuo kiekvienos įmonės vidaus tvarkos.

Tas pats galioja, ir kalbant apie kreditoriaus prašomus pateikti dokumentus. Bet kuriuo atveju yra reikalingas galiojantis asmens tapatybės dokumentas. Vertinant alternatyvius pajamų šaltinius, reikia pateikti ir jų gavimo faktą bei dydį patvirtinančius dokumentus (pajamų deklaracija, banko išrašai, sąskaitos-faktūros ir kita). Kalbant apie refinansavimo paskolas, neretai reikia pateikti ir kitų turimų paskolų sutartis. Aišku, kokie konkrečiai dokumentai yra reikalingi, tikslią informaciją, įvertinus individualią situaciją, pateiks kredito bendrovė.

Kur galima gauti paskolą, turint skolų?

Jei skolų turėjimas yra traktuojamas kaip faktas, jog asmuo turi galiojančių sutarčių su kitais kreditoriais, kuriems mokamos įmokos neviršija 40 proc. gaunamų pajamų, paskolą gali pasiūlyti kone kiekviena kredito bendrovė. Sužinoti, kokias paskolos sąlygas pastarosios siūlo ir pasirinkti individualiu atveju palankiausią pasiūlymą, greičiau ir patogiausia – naudojantis nemokamų paskolų palyginimo platformų paslaugomis. Pavyzdžiui, „ESTO“ siūlo paskolos iki 15000 € galimybę maksimaliam 48 mėn. laikotarpiui. O „Finbee“ – net 25000 € paskolos „lubas“ iki 84 mėnesių laikotarpiui.

Kai skolos atsiranda dėl problemų, kylančių tinkamai vykdant finansinius įsipareigojimus, galinčius atvesti net iki akistatos su antstoliais ar teismu, paskolos įsiskolinusiems teikėjų ratas yra gerokai siauresnis. Tad ir klausimas, kur gauti paskolą, turint skolų – gerokai sudėtingesnis. Tokiu atveju vertėtų pasidomėti, kurie kreditoriai siūlo paskolos turintiems skolų, tai yra – paskolos su užstatu ar paskolos su vekseliu – galimybę. Tiesa, primygtinai rekomenduojame nepulti naudotis pirmu paskolos pasiūlymu, atrastu, pavyzdžiui, eiliniame skelbimų portale, o pasidomėti tokią paslaugą teikiančio fizinio ar juridinio asmens reputacija bei, jei įmanoma, buvusių klientų atsiliepimais.

Paskolų refinansavimo galimybės ir sąlygos

Paskolų refinansavimas – tai sparčiai populiarėjanti, vis dažnesnio kreditoriaus teikiama finansinė paslauga, kurios esmė – turimų finansinių įsipareigojimų padengimas, suteikiant paskolą, išduotą peržiūrėtomis, dažniausiai – palankesnėmis sąlygomis, apimančiomis palūkanų normą, grąžinimo terminą, galimybę pasiskolinti papildomai ir pan.

Refinansavimą, įpratai besisiejantį su mažesne mėnesio įmoka, galima rasti dažnos finansinių paslaugų teikėjos asortimente: pradedant greitųjų kreditų bendrovėmis bei sutelktinio finansavimo platformomis ir baigiant kredito unijomis bei komerciniais bankais.

Žemiau pateikiame dalį kreditorių – credit123.lt paskolų palyginimo platformų partnerių – siūlančių refinansavimo galimybę.

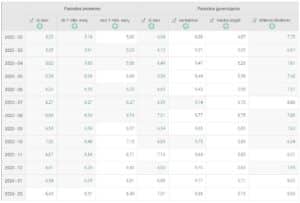

- „Paskolų klubas“– refinansavimas iki 25 000 €, taikant palūkanas nuo 5 %.

- „SMS pinigai“ – refinansavimas iki 10 000 € net iki 7 metų.

- „Finbee“ refinansavimas iki 10 000 € 1- 5 metų laikotarpiui, taikant palūkanas nuo 7 %.

- „BigBank“ – refinansavimas iki 25 000 € 72 mėnesių laikotarpiui, taikant palūkanas nuo 5 %.

Kiekvieno kreditoriaus siūlomos refinansavimo sąlygos skiriasi, pavyzdžiui, kai kurie refinansuoja tik kitų kredito bendrovių suteiktas paskolas, tad, norint, išsirinkti sau tinkamiausią variantą, taip pat svarbu palyginti kiek įmanoma daugiau alternatyvų.

Pagalba turintiems skolų ir daromos klaidos

Deja, tačiau kartais reikia pripažinti, jog reikalinga ne papildoma paskola, o pagalba padėsianti susitvarkyti su skolomis. Turint omeny, jog dalis problemų kyla mūsų galvoje, dalinamės dažniausiai pasitaikančiomis įsiskolinusių žmonių klaidomis, kurios trukdo pagaliau susitvarkyti su nesibaigiančiomis skolomis.

Kreditai ir paskolos skolai grąžinti

Daugelis žmonių ieško kredito ar paskolos kitiems įsipareigojimams grąžinti. Tai yra tipiškiausia ir dažniausiai daroma klaida bandant išsivaduoti iš skolų. Norint grąžinti ankstesnį kreditą ieškoma naujo kredito, o taip tik didinama skola, palaipsniui patenkama į užsisukusią skolos spiralę. Užuot ieškodami būdų gauti naują paskolą, turėtumėte išanalizuoti turimas lėšas savo namų ūkio biudžete ir, visų pirma, ieškoti ten galimų santaupų ar galimybių sutaupyti. Tokiu būdu jau šiame etape galima rasti trūkstamas lėšas skolai grąžinti.

Nėra namų ūkio biudžeto

Kiekvienas asmuo ar šeima turėtų reguliariai analizuoti savo namų ūkio biudžetą. Turėtumėte galėti pateikti kiekvieno mėnesio pajamų ir išlaidų ataskaitą. Svarbu iš anksto planuoti didesnes išlaidas ir numatyti biudžeto eilutę netikėtoms išlaidoms. Skolingi asmenys retai turi įprotį išlaikyti subalansuotą biudžetą. Todėl pinigai leidžiami impulsyviai, be prioriteto ar plano. Biudžeto kontrolės nebuvimas yra vienas iš skubotų ir neracionalių finansinių sprendimų priėmimo veiksnių ir dėl to dažnai tampa įsiskolinimo priežastimi.

Analizuodami pajamas ir kasdienes išlaidas galite greitai ir paprastai subalansuoti namų ūkio biudžetą. Dažnai jame galima rasti daug taupymo galimybių ir panaudoti sutaupytus pinigus skolai grąžinti.

Kontakto su kreditoriumi vengimas

Situacijoje, kai jau esate įsiskolinę ir vėluojate su mokėjimais, kontaktų su kreditoriumi vengimas yra viena dažniausių ir rimčiausių klaidų. Todėl užuot kontroliavus situaciją ir ieškant bendro sprendimo su kreditoriumi, problema paaštrėja. Kreditorius imasi įvairių priemonių, siekdamas priversti vykdyti įsipareigojimus ir jų sąnaudos bei susijusios palūkanos kiekvieną dieną didėja, skola didėja, kol galiausiai į duris pabeldžia antstoliai. Vengimas palaikyti kontaktą ir prašyti pagalbos pripažįstant sudėtingą situaciją, lemia sugadintą kredito istoriją.

Kredito istorijos gerinimo patarimai

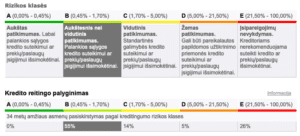

Jei iš kelių skirtingų kredito bendrovių gavote neigiamus atsakymus dėl paskolos suteikimo galimybės ar Jums pasiūlytos sąlygos pasirodė per griežtos, jau dabar turėtume pradėti imtis veiksmų, galinčių pagerinti Jūsų kredito istoriją. Norime pasidalinti su Jumis keliais visai nesudėtingais patarimais, kuriais vadovaujantis, galima tikėtis palankesnių skolinimosi sąlygų ateityje.

Susipažinkite su savo kredito istorija ir, jei yra pagrindo, pasistenkite pašalinti nepagrįstus neigiamus įrašus. Praktikoje pasitaiko, jog įmonės gali suklysti, pateikdamos neigiamus įrašus apie savo klientą, pavyzdžiui, neva pavėluotai atlikusį įmoką už tam tikrą paskolą. Jei turite mokėjimo dokumentą, įrodantį, jog įmoką atlikote laiku, tačiau Jūsų kredito istorija rodo ką kita, nedvejodami kreipkitės į tą įmonę su prašymu įrašą panaikinti.

Laikų mokėkite ne tik turimų paskolų įmokas, bet ir atsiskaitykite su ryšio, komunalinių bei kitų paslaugų teikėjais. Neturėtų būti jokių „pamiršau“ ar įpročio sąskaitas apmokėti, pavyzdžiui, kartą per 3 mėnesius. Kai kurie paslaugų teikėjai tokiam elgesiui yra tolerantiškesni, tačiau didelė dalis tokius savo klientus „baudžia“ neigiamais įrašais jų asmeninėje kredito istorijoje.

Susipažinkite su savo sutuoktinio kredito istorija bei stiprinkite jo/jos finansinio raštingumo žinias. Kai pasiskolinti nori susituokęs žmogus, kreditorius vertina ne tik jo paties, bet ir sutuoktinio kredito istoriją. Ši tvarka galioja kalbant ne tik apie tokius didelius finansinius įsipareigojimus, kaip, pavyzdžiui, būsto paskola, bet neretai – ir vartojimo paskolos ar net ir pažiūros nedideli greitieji kreditai. Tad, norint džiaugtis geresnėmis paskolos sąlygomis ar, prireikus, tikėtis paskolos įsiskolinus galimybės, svarbu rūpintis ne tik savo, bet taip pat ir sutuoktinio kredito istorija ir, žinoma, jo/jos elgesiu, susijusiu su sąmoningu finansų tvarkymu.

Pasistenkite, jog Jūsų kredito istorijoje atsidurtų teigiami įrašai. Kredito bendrovės, vertindamos potencialių klientų mokumą, atsižvelgia į kredito istorijoje esančius įrašus: ne tik blogus, bet ir gerus. Jei šių, kas ypač būdinga jauniems asmenimis, yra labai mažai, tai gali tapti pretekstu pasiūlyti blogesnes paskolos sąlygas. Siūlome pasinaudoti šiokia tokia gudrybe (visiškai legalia!) , įsirašant kelis „pliusiukus“ asmeninėje kredito istorijoje. Pavyzdžiui, už privalomąjį vairuotojų civilinės atsakomybės ar KASKO draudimą mokėkite ne iš karto, tačiau dalimis kiekvieną mėnesį. Taip bendra paslaugos kaina neišaugs, o Jūs turėsite daugiau teigiamų įrašų kredito istorijoje, prisidedančio prie Jūsų, kaip patikimo kredito gavėjo įvaizdžio kūrimo.

Laikykitės finansinės disciplinos. Tai yra – pasistenkite gyventi taip, jog patiriamos išlaidos būtų adekvačios gaunamoms pajamoms, nepamirštant tam tikros dalies atidėti ir taupymui, o, idealiu atveju – ir investavimui. Taip elgiantis, tikėtina, greitųjų kreditų smulkioms išlaidoms Jums net neprireiks, o, pasiryžus tokiems įsipareigojimams, kaip, pavyzdžiui, būsto paskola, kreditorius galės pasiūlyti palankesnes sąlygas.

Paskolos įsiskolinusiems - apibendrintai

Kiekviena iš šių paminėtų klaidų lemia krentantį kredito reitingą, sugadintą kredito istoriją bei blogėjančią finansinę situaciją. Tad pirmiau reikia įvertinti, kodėl turint skolų atsiranda poreikis skolintis dar ir kaip pakeisti šią situaciją, jog nereikėtų veržtis diržų ar slėptis nuo kreditorių.

DUK

Koks yra didžiausias paskolos dydis, kurį gali gauti įsiskolinęs asmuo?

Maksimali paskolos suma priklauso nuo kliento esamos finansinės situacijos (turimi įsipareigojimai kitiems kreditoriams negali viršyti 40 proc. oficialiai gaunamų pajamų), kredito istorijos, paskolos rūšies bei kredito įstaigos vidaus tvarkos. Į šį klausimą konkrečiai gali atsakyti kredito bendrovė, atlikusi kliento pateiktą paskolos paraiškos įvertinimą.

Ar reikia laiduotojo, norint gauti paskolą įsiskolinusiems?

Laiduotojo būtinybė, norint gauti paskolą įsiskolinus, priklauso nuo paskolos rūšies, paskolos sumos, asmens kredito reitingo ir konkrečios kredito bendrovės reikalavimų. Dažnai galima pasiskolinti ir be laiduotojo, nebent kalbama apie didelę paskolos sumą, daug turimų finansinių įsipareigojimų, nepastovias pajamas bei kitus veiksnius, dėl kurių kreditorius potencialių kredito gavėją vertina kaip rizikingą.

Ar paskolų įsiskolinusiems sąlygos skiriasi nuo įprastų paskolų?

Lyginant su pirmą kartą besiskolinančiais ar paskolą jau grąžinusiais asmenimis, paskolų įsiskolinusiems sąlygos neretai būna griežtesnės. Tai apima tiek ilgesnį paskolos išdavimo procesą, tiek ir galimą papildomų dokumentų poreikį

Kaip apskaičiuoti, ar galiu sau leisti naują paskolą turint įsiskolinimų?

Apskaičiuokite, ar Jūsų turimų kitiems kreditoriams mėnesio įsipareigojimų (pridedant ir naujos norimos paskolos įmoką) dydis nėra didesnis nei 40 proc. oficialių, pastovių pajamų. Žinoma, tai suteikia tik preliminarią informaciją dėl paskolos turint įsiskolinimų galimybės. Konkretų atsakymą gali pateikti tik kreditorius, atlikęs kliento mokumo įvertinimą.

Ar galima gauti paskolą, turint antstolių?

Remiantis Lietuvoje veikiančių finansinių paslaugų teikėjų, tai yra – komercinių bankų, kredito unijų ir kredito bendrovių vidine veiklos tvarka ir šią sritį reglamentuojančių teisės aktų, galimybės gauti paskolą, turint antstolių, įprastai nėra. Akistatos su antstoliu faktą kreditoriai vertina kaip itin didelę riziką, reiškiančią, jog asmuo ne tik nepajėgia tinkamai vykdyti prisiimtų finansinių įsipareigojimų, bet ir nerodė iniciatyvos bendradarbiauti su kreditoriumi, sprendžiant iškilusius sunkumus.

Tiesa, net ir tokiu atveju nederėtų nuleisti rankų. Rekomenduojame kreiptis į antstolį , galbūt pasiūlysiantį palankesnes skolos išieškojimo sąlygas. Taip pat – įvairias kredito bendroves, tarp kurių teikiamų paslaugų yra ir paskolų refinansavimas įsiskolinusiems.